作者:imToken;來源:X,@imTokenOfficial;編譯:Shaw 喜來順財經

從宏觀角度來看,穩(wěn)定幣正在經歷一場重大洗牌。

7月,美國總統(tǒng)特朗普簽署了《GENIUS法案》,標志著美國首部聯(lián)邦穩(wěn)定幣法律的正式出臺。8月,香港《穩(wěn)定幣條例》正式生效,成為香港地區(qū)首個此類監(jiān)管框架。與此同時,日本、韓國和其他主要經濟體也在加快制定規(guī)則,允許持牌發(fā)行商將穩(wěn)定幣推向市場。

簡而言之,市場已進入真正的“監(jiān)管窗口期”。穩(wěn)定幣正從灰色地帶的流動性工具演變?yōu)榻鹑诨A設施,在合規(guī)與創(chuàng)新之間實現并行發(fā)展。

在更廣泛的分類中,受監(jiān)管的穩(wěn)定幣占據著獨特且關鍵的地位。

如今,需求已遠遠超出鏈上交易的范疇。對于加密貨幣原生用戶而言,它們仍然是對沖和流動性的必需品。對于傳統(tǒng)機構而言,它們日益被視為跨境結算、資金管理和支付的工具。

歷史上,像 USDT 這樣的代幣是隨著需求自然增長的。然而,盡管規(guī)模龐大,它們卻在監(jiān)管的灰色地帶運作,并且一直面臨著透明度和合規(guī)風險方面的質疑。

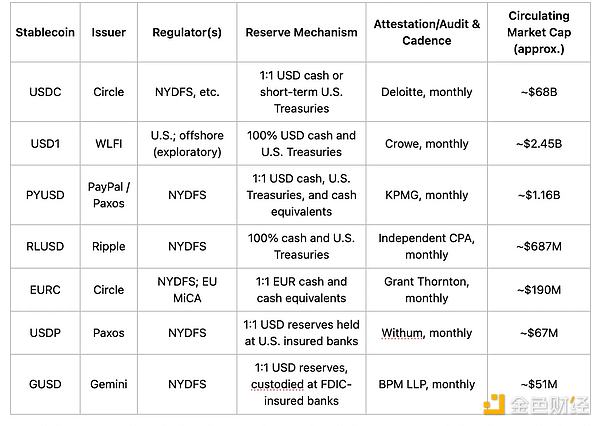

相比之下,受監(jiān)管的穩(wěn)定幣則是“合規(guī)優(yōu)先”打造的:由受監(jiān)管的實體發(fā)行,在其所在司法管轄區(qū)獲得許可,并由明確的儲備金和法律義務作為支撐。

簡單來說:受監(jiān)管的發(fā)行方 + 正確的許可證 + 透明的儲備金和可執(zhí)行的責任。每一枚代幣都與可識別的監(jiān)管機構和托管安排相關聯(lián),用戶和機構都能驗證。

這就是為什么這些資產能夠在鏈上流通,同時也能出現在企業(yè)文件和合規(guī)報告中——成為傳統(tǒng)金融(TradFi)與加密貨幣之間的“官方橋梁”。

我們從用戶需求的角度看待穩(wěn)定幣——不再有單一的敘事。在我們的框架中,我們將穩(wěn)定幣分為幾個以用戶為導向、實用的類別。

在這個框架內,受監(jiān)管的穩(wěn)定幣(如 USDC、FDUSD、PYUSD、GUSD、USD1 等)并非旨在取代 USDT;它們并行運作——為跨境支付、機構工作流程和其他受監(jiān)管的用例提供合規(guī)、風險較低的渠道。

如果說 USDT 的角色是提供“全球加密貨幣流動性”,那么受監(jiān)管穩(wěn)定幣的目標則是將穩(wěn)定幣嵌入金融體系和日常生活的結構之中。

盡管各地路徑可能不同,但方向趨于一致:從灰色地帶的流動性轉向合規(guī)的金融接口。其用途不再局限于交易所匹配和套利,現已擴展至跨境支付、企業(yè)資金管理,甚至日常消費。

在全球范圍內,受監(jiān)管的穩(wěn)定幣正沿著幾條清晰的發(fā)展軌道演進。

美國

USDC (Circle):由現金和短期美國國債支持,定期接受審計,且具有 1:1 的可贖回性。被機構廣泛采用,是少數能出現在經審計財務報表中的代幣之一。

USDP(Paxos):在紐約金融服務部 (NYDFS) 監(jiān)管下發(fā)行。流通量小于 USDC,但明確定位于機構支付和結算。

PYUSD(PayPal):主要用于零售支付而非交易,旨在將穩(wěn)定幣引入日常消費和跨境轉賬。

香港

隨著《穩(wěn)定幣條例》于2025年8月生效,香港成為首個建立涵蓋發(fā)行、儲備和托管的全面監(jiān)管框架的司法管轄區(qū)。在此制度下發(fā)行的穩(wěn)定幣被視為受監(jiān)管的金融工具,而非灰色地帶資產。FDUSD(First Digital)就是其典型代表。

日本

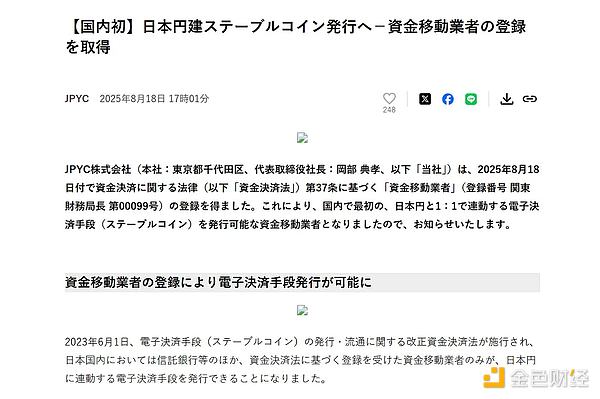

JPYC 是 JPYC Inc. 旗下首個獲批的日元穩(wěn)定幣,該穩(wěn)定幣依據貨幣轉賬服務許可證發(fā)行,并由政府債券等流動資產作為支撐。日本金融廳(FSA)計劃最早在今年秋季批準更多此類項目。JPYC 已完成匯款業(yè)務注冊,并計劃在以太坊、Avalanche 和 Polygon網絡上發(fā)行。

韓國

韓國的一個監(jiān)管沙盒正在測試韓元穩(wěn)定幣在跨境支付和 B2B 結算中的應用。

其共同點顯而易見:受監(jiān)管的穩(wěn)定幣并非旨在取代 USDT 或 USDC。相反,它們針對的是需要合規(guī)性和透明度的場景。其敘事正在從“交易的灰色流動性”轉向“全球金融的合法接口”。

不同的路徑,相同的終點:受監(jiān)管的穩(wěn)定幣正在成為 USDT 的平行賽道——不是為了奪取流動性主導地位,而是為機構、跨境資金流動和日常應用提供合法、可審計且受監(jiān)管機構歡迎的選擇。

2025年,傳統(tǒng)金融(TradFi)領域最大的結構性轉變將是受監(jiān)管的穩(wěn)定幣的廣泛推廣。競爭將從規(guī)模和交易量轉向監(jiān)管深度和現實世界的采用。

無論是香港率先出臺的法規(guī),還是美國對 USDC 和 PYUSD 更嚴格的監(jiān)管,其傳遞的信號都是相同的:真正能服務全球用戶和傳統(tǒng)資本的穩(wěn)定幣,是那些將鏈下合規(guī)與鏈上架構相融合的穩(wěn)定幣。

競爭的基礎正在轉變——從“誰持有最多的美元儲備”轉向“誰能最快進入現實世界的用例”:跨境結算、企業(yè)資金管理以及零售支付。一批以合規(guī)為先的參與者正在涌現。

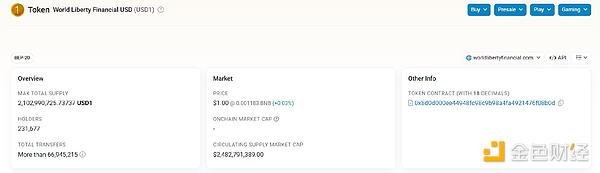

例如:USD1

USD1 依托強大的傳統(tǒng)資本和政策紐帶,從一開始就強調合規(guī)性和全球實用性,并在特朗普家族的政治支持下,短短六個月內就實現了驚人的“從零到一”的突破。

自 3 月份以來,其供應量已飆升至 21 億美元,超過 FDUSD 和 PYUSD,成為全球第五大穩(wěn)定幣(CoinMarketCap)。

USD1 現已在包括 HTX、Bitget 和 Binance 在內的主要 CEX 上市,而 PYUSD 盡管有 PayPal 的品牌加持,卻仍在努力爭取被市場接受。

與此同時,流動性即服務基礎設施正在興起,旨在讓穩(wěn)定幣不僅成為鏈上的交易代幣,還能成為全球通用的可調用結算 API。

在不久的將來,跨境支付、企業(yè)資金管理甚至個人消費都可能在 USDT 的灰色市場流動性和受監(jiān)管的穩(wěn)定幣的白名單系統(tǒng)之間找到新的平衡。

從更宏觀的角度來看,這一架構正在向多元化的平行結構發(fā)展:

USDT仍然是全球加密貨幣市場的流動性引擎。

有收益的穩(wěn)定幣滿足資本增長需求。

非美元穩(wěn)定幣引入了多極化敘事。

受監(jiān)管的穩(wěn)定幣正日益融入現實世界的金融體系之中。

過去十年,USDT 體現了有機的灰色地帶增長,推動了全球加密貨幣的流動性。而像 USDC 這樣的產品則彌合了灰色與白色之間的差距。如今,隨著美國《GENIUS 法案》、香港相關條例的生效以及日本和韓國的試點項目推進,受監(jiān)管的穩(wěn)定幣正迎來真正的機遇窗口。

這一次,穩(wěn)定幣將不再僅僅服務于鏈上用戶,它們將出現在跨境結算、企業(yè)資金管理和日常消費領域。

這就是受監(jiān)管的穩(wěn)定幣的本質:超越加密貨幣泡沫,融入金融和日常生活的常規(guī)之中。

<strike id="ykeqq"></strike>

<fieldset id="ykeqq"></fieldset>