作者:Jason Jiang,OKG Research

從比特幣現(xiàn)貨 ETF 到代幣化浪潮,以華爾街為代表的機(jī)構(gòu)力量正深刻影響和改變加密市場走向,并且我們相信這種力量將在 2025 年愈加強(qiáng)大。OKG Research 為此推出「#鏈上華爾街」系列研究,持續(xù)關(guān)注傳統(tǒng)機(jī)構(gòu)在 Web3 領(lǐng)域的創(chuàng)新與實(shí)踐,看貝萊德、摩根大通等頂級機(jī)構(gòu)如何擁抱創(chuàng)新?代幣化資產(chǎn)、鏈上支付和去中心化金融又將如何塑造未來金融版圖?

投資管理公司 VanEck 在預(yù)測 2025 年的加密市場時(shí),曾大膽預(yù)期 Coinbase 會「采取史無前例的舉措,對其股票進(jìn)行代幣化并部署到其 Base 區(qū)塊鏈上」。預(yù)言似乎正走進(jìn)現(xiàn)實(shí):Base 鏈的主要開發(fā)者 Jesse Pollak 日前透露,在 Base 鏈提供 $Coin 是「我們在新的一年正在研究的事情」,并期望「世界上的每種資產(chǎn)最終都會在 Base 上」。

我們尚不清楚 Coinbase 能否實(shí)現(xiàn)計(jì)劃,但當(dāng)它以自家股票作為代幣化探索起點(diǎn)時(shí) ,華爾街也在加速「Onchain」。

2024 年至今,加密市場迎來飛速增長,創(chuàng)新邊界不斷擴(kuò)張。這背后的核心動力來自于以貝萊德為代表的華爾街機(jī)構(gòu)所推動的加密貨幣現(xiàn)貨 ETF。如今,這些機(jī)構(gòu)正將更多注意力轉(zhuǎn)移到代幣化領(lǐng)域。

貝萊德首席執(zhí)行官 Larry Fink 表示,雖然加密現(xiàn)貨 ETF 的批準(zhǔn)很重要,但這些都是邁向其他資產(chǎn)更廣泛代幣化的「墊腳石」。借助代幣化熱潮,華爾街正推動更多資產(chǎn)與業(yè)務(wù)上鏈,讓傳統(tǒng)金融與加密創(chuàng)新在數(shù)字空間碰撞出更多火花。

盡管金融資產(chǎn)代幣化自 2017 年以來就一直在發(fā)生,但直到最近才瘋狂起飛。與早期探索集中在許可鏈不同,越來越多的代幣化實(shí)踐向公有鏈聚集,以太坊成為機(jī)構(gòu)代幣化的首選。這些機(jī)構(gòu)不再排斥去中心化,反而積極探索加密影響半徑,試圖通過資產(chǎn)與技術(shù)重新組合提供全新體驗(yàn)。誠如 Coinbase 所說,「Web3」逐漸被更貼切的「Onchain」取代。

只是這次,主角不再只是加密貨幣,還有來自物理世界的諸多資產(chǎn),例如股票。作為美國最大的加密貨幣交易所,Coinbase 是現(xiàn)階段代幣化市場中最受歡迎的股票標(biāo)的。rwa.xyz 數(shù)據(jù)顯示,截至 2025 年 1 月,代幣化股票總市值約 1255 萬美元,其中以 Coinbase 作為標(biāo)的的代幣化股票份額近 5 成。此外,美國科技股七巨頭中的英偉達(dá)、特斯拉和蘋果等股票代幣也頻繁出現(xiàn)在鏈上。

Coinbase 計(jì)劃將其股票代幣化并在 Base 鏈發(fā)行,不僅能讓投資者直接在鏈上交易其股票,還能進(jìn)一步整合交易平臺、Base 鏈和鏈上資產(chǎn)生態(tài),探索出在美國合規(guī)且可落地的股票代幣化模式,使其在加密金融創(chuàng)新競爭中保持領(lǐng)先。

這一布局必然不只是為了 $COIN 代幣化。或許就如 Jesse Pollak 所說的那樣,它們希望世界上的所有資產(chǎn)都在 Base 鏈。但與之相比,讓全球主要資產(chǎn)通過代幣化加速向鏈上遷移,才是更可預(yù)見的未來。

盡管和其他創(chuàng)新概念一樣,代幣化同樣飽受質(zhì)疑,但以民主化投資機(jī)會獲取和簡化資本流動效率為中心的理念卻已深入人心。穩(wěn)定幣、BUIDL 基金和其他代幣化資產(chǎn)所展現(xiàn)出來的鏈上可用性已證明價(jià)值,越來越多的資產(chǎn)類別也在向鏈上遷移:不僅有常見的私人信貸、債券、基金和黃金,還有農(nóng)產(chǎn)品、碳積分、稀有礦物質(zhì)等資產(chǎn)。

據(jù)歐科云鏈研究院預(yù)測,2025 年我們會看到華爾街繼續(xù)頻繁「Onchain」,并推動代幣化體系更豐富和更成熟:不僅非穩(wěn)定幣的鏈上代幣化資產(chǎn)規(guī)模將至少突破 300 億美元,還會看到更多企業(yè)在華爾街的引領(lǐng)下進(jìn)入代幣化領(lǐng)域,并將更多有價(jià)值的資產(chǎn)帶到鏈上。盡管這些資產(chǎn)的代幣化規(guī)模可能不會「夸張」,但仍然意義重大。

60 年前,當(dāng)你購買金融證券或?qū)⑵渥鳛榈盅浩罚赡芤?5 天后收到紙質(zhì)憑證才能確認(rèn)交易;后來紙質(zhì)憑證越來越多,交易結(jié)算變得無法管理,才迫使華爾街開始嘗試使用計(jì)算機(jī)來跟蹤證券。

如今,從更好或更快的技術(shù)中獲得有競爭力的交易優(yōu)勢是現(xiàn)代金融無處不在的一部分。無論是貝萊德和高盛,還是花旗和摩根大通,華爾街幾乎所有人都認(rèn)定代幣化是未來的趨勢,并在擁抱代幣化所帶來的改變。與金融信息化的被動相比,代幣化是金融主動擁抱的下一步變革。

在這場變革中,將資產(chǎn)通過代幣化部署到鏈上已不是難題,未來的挑戰(zhàn)在于如何增加對代幣化資產(chǎn)的需求,進(jìn)而解決鏈上流動性問題。傳統(tǒng)證券無與倫比的成功很大程度上就歸功于其高流動性和低交易成本,如果代幣化資產(chǎn)只是被鎖定在鏈上或只能在流動性有限的二級市場中,其實(shí)際價(jià)值也將非常有限。

曾負(fù)責(zé)管理美國道富銀行數(shù)字資產(chǎn)部門的 Nadine Chakar 就曾表達(dá)過類似觀點(diǎn),「銀行與某個(gè)公司合作,發(fā)行代幣化債券,然后發(fā)布新聞稿。接下來會發(fā)生什么?什么都不會發(fā)生。這些債券就像石頭一樣,很難在市場上流通。」

如何解決代幣化市場的流動性難題?不同機(jī)構(gòu)的方案也許各不相同,但在筆者看來最直接的方式是加速優(yōu)質(zhì)資產(chǎn)的代幣化。只有先在鏈上積累足夠多的優(yōu)質(zhì)資產(chǎn),才能吸引更多用戶與資金向鏈上遷移,進(jìn)而解決流動性問題。

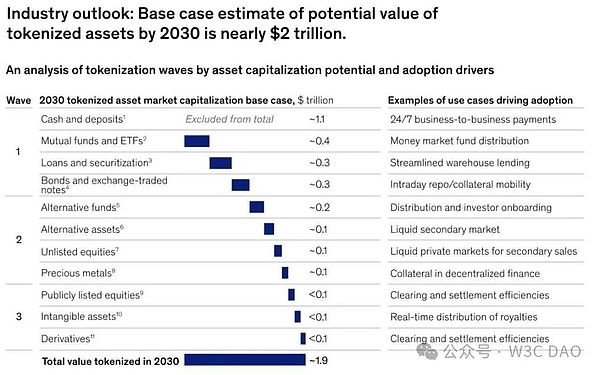

隨著網(wǎng)絡(luò)效應(yīng)增強(qiáng),代幣化如今正從試點(diǎn)轉(zhuǎn)向大規(guī)模部署。然而,如麥肯錫所預(yù)測的那樣,代幣化不能一蹴而就,不同資產(chǎn)的代幣化進(jìn)程將存在明顯時(shí)間差:第一波浪潮將由具有經(jīng)過驗(yàn)證的投資回報(bào)和現(xiàn)有規(guī)模的用例驅(qū)動,接下來才是當(dāng)前市場較小、效益不太明顯或需要解決更嚴(yán)峻的技術(shù)挑戰(zhàn)的資產(chǎn)類別的用例。

當(dāng)?shù)谝徊ㄉ湘溬Y產(chǎn)探索出合規(guī)且落地的商業(yè)模式,并為鏈上市場帶來足夠關(guān)注度和流動性,或許代幣化將在未來創(chuàng)造一個(gè)更自由和民主的「影子」資本市場。賦予投資者更自由的投資機(jī)會,讓更多企業(yè)更便捷地完成融資,代幣化將為資產(chǎn)供需雙方帶來深刻變革,并逐漸消除鏈下與鏈上世界的障礙,形成一個(gè)真正全球化的新金融生態(tài)。

<strike id="ykeqq"></strike>

<fieldset id="ykeqq"></fieldset>