今年以來,穩(wěn)定幣成了金融行業(yè)的絕對熱點(diǎn)!

7月19日,美國總統(tǒng)特朗普正式簽署《國家穩(wěn)定幣創(chuàng)新與監(jiān)管法案(GENIUS Act)》(以下簡稱《天才法案》),標(biāo)志著美國首次正式確立穩(wěn)定幣的監(jiān)管框架。

7月29日,香港金融管理局就2025年8月1日起實(shí)施的穩(wěn)定幣發(fā)行人監(jiān)管制度發(fā)布了一系列文件,為穩(wěn)定幣發(fā)行人監(jiān)管制度提供具體指引。

近來,圍繞穩(wěn)定幣監(jiān)管框架及對國際貨幣體系影響的討論持續(xù)升溫,同時(shí)在政策和熱點(diǎn)的共同推動(dòng)下,全球穩(wěn)定幣的商業(yè)化進(jìn)程明顯提速。

然而,穩(wěn)定幣究竟是什么?與央行數(shù)字貨幣(CBDC)有何不同?國內(nèi)應(yīng)該如何發(fā)展?本文就這些問題來簡單聊一聊。

穩(wěn)定幣是一種通過錨定外部資產(chǎn)(如法幣、黃金或一籃子資產(chǎn))維持價(jià)格穩(wěn)定的加密貨幣,旨在解決比特幣等高波動(dòng)性加密貨幣的支付難題。

根據(jù)錨定對象的不同,穩(wěn)定幣又可以分為法幣抵押型、加密抵押型、算法穩(wěn)定幣等多種不同的類型。而本文主要討論的“法幣穩(wěn)定幣”,其作為穩(wěn)定幣的子類,特指與法定貨幣(如美元、港元)1:1掛鉤的類型。

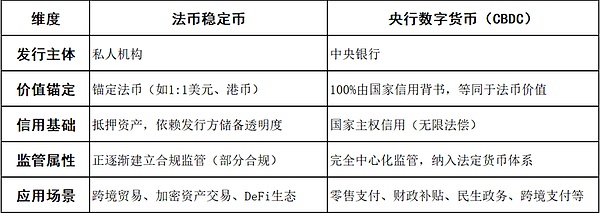

那么同樣作為法幣的數(shù)字延伸,法幣穩(wěn)定幣與央行數(shù)字貨幣有何異同呢?

法幣穩(wěn)定幣與央行數(shù)字貨幣(CBDC)作為數(shù)字貨幣的兩種核心形態(tài),既有技術(shù)上的相似性,又在發(fā)行主體、信用背書、應(yīng)用場景等方面存在顯著差異。

首先,兩者的發(fā)行主體和信用背書不同。央行數(shù)字貨幣由中央銀行發(fā)行,100%由國家信用背書,具有無限法償性(如數(shù)字人民幣等同于現(xiàn)金);而穩(wěn)定幣則由私營機(jī)構(gòu)(如Tether、Circle)或去中心化協(xié)議發(fā)行,信用依賴抵押資產(chǎn)或算法機(jī)制,法幣穩(wěn)定幣則1:1錨定法定貨幣,需通過儲備資產(chǎn)維持穩(wěn)定。

其次,兩者的中心化程度與監(jiān)管體系不同。央行數(shù)字貨幣由央行發(fā)行,比如數(shù)字人民幣采用完全中心化的雙層運(yùn)營體系,受央行嚴(yán)格監(jiān)管,支持可控匿名;而法幣穩(wěn)定幣雖然去中心化程度較高,但依賴公鏈共識機(jī)制(如以太坊),支持匿名交易,另外雖然多個(gè)地區(qū)正在建立相應(yīng)的監(jiān)管框架,但并不完善。

最后,兩者的穩(wěn)定性與應(yīng)用場景不同。央行數(shù)字貨幣主要聚焦國內(nèi)零售支付(如民生消費(fèi)、政務(wù)繳費(fèi)),強(qiáng)化貨幣政策傳導(dǎo)(如精準(zhǔn)發(fā)放補(bǔ)貼);穩(wěn)定幣目前主要聚焦于跨境支付、DeFi生態(tài)、加密資產(chǎn)交易等。

盡管如此,穩(wěn)定幣與央行數(shù)字貨幣在數(shù)字化形態(tài)與效率提升、支付媒介與技術(shù)手段方面仍然存在著一些相同點(diǎn),比如兩者均以數(shù)字化形式存在,基于區(qū)塊鏈或分布式賬本技術(shù)(DLT),支持點(diǎn)對點(diǎn)交易和自動(dòng)化結(jié)算,能顯著提升支付效率。另外,兩者均具備交易媒介屬性,且都支持可編程性,能彌補(bǔ)傳統(tǒng)支付體系的不足。

自從穩(wěn)定幣成為輿論焦點(diǎn)之后,熱度一直居高不下。

美國通過《天才法案》把穩(wěn)定幣納入監(jiān)管,而實(shí)際上與《天才法案》一同通過美國眾議院審議的還有另一項(xiàng)關(guān)鍵性加密貨幣法案,即《反央行數(shù)字貨幣監(jiān)控國家法案》,其旨在保護(hù)美國人的金融隱私,禁止美聯(lián)儲在未經(jīng)國會明確授權(quán)的情況下,發(fā)行面向零售的CBDC。

從另一個(gè)角度而言,美國完善穩(wěn)定幣監(jiān)管框架,實(shí)質(zhì)也是限制了央行發(fā)行數(shù)字貨幣,鼓勵(lì)和規(guī)范私人發(fā)行數(shù)字貨幣,從而建立一套私營穩(wěn)定幣與國家數(shù)字資產(chǎn)儲備協(xié)同推進(jìn)的加密貨幣戰(zhàn)略,表明其采用市場化方式推廣數(shù)字資產(chǎn),并意在防范中央銀行對貨幣政策控制的潛在擴(kuò)權(quán)。換言之,美元穩(wěn)定幣仍然是美元霸權(quán)的鏈上延伸,監(jiān)管框架的確立則是為了進(jìn)一步鞏固美元的霸權(quán)地位。

而近日有外媒消息表示,由于人們對央行數(shù)字貨幣的益處越來越懷疑,英國央行官員正在考慮是否擱置創(chuàng)建數(shù)字英鎊的計(jì)劃。英國央行行長安德魯·貝利最近公開表達(dá)了他的疑慮,并將重點(diǎn)放在銀行加大對代幣化存款的推動(dòng)上。這一變化是否反映出,隨著穩(wěn)定幣和其他支付創(chuàng)新的出現(xiàn),全球范圍內(nèi)對創(chuàng)建國家主導(dǎo)數(shù)字貨幣的興趣正在減弱?

國際清算銀行(BIS)2024年調(diào)查顯示,全球已有134個(gè)國家探索央行數(shù)字貨幣,其中100個(gè)進(jìn)入實(shí)驗(yàn)或試點(diǎn)階段,13個(gè)G20國家進(jìn)入試點(diǎn)。全球各國對CBDC的興趣持續(xù)增長,開展CBDC探索的中央銀行比例上升至94%,預(yù)計(jì)到2030年將有多達(dá)15個(gè)CBDC發(fā)行。

國際貨幣基金組織(IMF)也指出,超過三分之二的央行計(jì)劃在短期內(nèi)推出零售型CBDC。

答案顯而易見。在移動(dòng)支付網(wǎng)看來,穩(wěn)定幣的興起并不會削弱全球各國對于央行數(shù)字貨幣的探索興趣,兩者作為數(shù)字貨幣不同的探索路徑,只能說選擇不同。

今年7月初,BIS在其發(fā)布的年度經(jīng)濟(jì)報(bào)告中表示,雖然穩(wěn)定幣的未來角色尚不明朗,但它們在“貨幣”三項(xiàng)關(guān)鍵測試(單一性、彈性和完整性)中的糟糕表現(xiàn)表明,它們充其量只能扮演輔助角色。BIS對于穩(wěn)定幣所展現(xiàn)的貨幣屬性不夠問題,算是給穩(wěn)定幣熱潮降了降溫。

無論是發(fā)展央行數(shù)字貨幣還是穩(wěn)定幣,監(jiān)管挑戰(zhàn)都真實(shí)存在。央行數(shù)字貨幣需要在保護(hù)用戶隱私的同時(shí)滿足反洗錢(AML)、反恐融資(CFT)等監(jiān)管要求。穩(wěn)定幣則可能滋生洗錢、跨境犯罪等行為,給貨幣當(dāng)局帶來管理匯率和資本流動(dòng)的困難,也給監(jiān)管去中心化操作、跨國操作提出了現(xiàn)實(shí)層面的挑戰(zhàn)。

隨著穩(wěn)定幣輿論的持續(xù)發(fā)酵,關(guān)于國內(nèi)是否應(yīng)該發(fā)展“穩(wěn)定幣”的討論也越來越多。對此不少業(yè)內(nèi)人士認(rèn)為,應(yīng)該考慮先行試點(diǎn)離岸人民幣穩(wěn)定幣。

京東集團(tuán)首席經(jīng)濟(jì)學(xué)家、京東副總裁沈建光曾表示,香港可以作為全球率先發(fā)展離岸人民幣的地區(qū),隨后推廣至全世界,將有助人民幣在下一代國際貨幣競爭中占有一席之地。京東集團(tuán)高級研究總監(jiān)朱太輝也曾在撰文中表達(dá)了同樣的觀點(diǎn),發(fā)展離岸人民幣穩(wěn)定幣是加快人民幣國際化的重要抓手,也是緩釋“數(shù)字貨幣橋”發(fā)展不確定性影響的重要手段,且不會影響內(nèi)地的貨幣政策調(diào)控和跨境資本管理。在發(fā)展節(jié)奏上采用漸進(jìn)式模式,從香港地區(qū)逐步向內(nèi)地自貿(mào)區(qū)和自貿(mào)港推廣,從而不斷強(qiáng)化對人民幣國際化的支撐作用。

香港國際金融學(xué)會主席、香港中文大學(xué)(深圳)公共政策學(xué)院教授、副院長肖耿在某沙龍上表示,香港亟需發(fā)展穩(wěn)定幣,以大幅降低跨境交易成本,支持香港發(fā)展數(shù)字金融的需要。他認(rèn)為,穩(wěn)定幣錨定人民幣至關(guān)重要,既能應(yīng)對美元體系的不穩(wěn)定性,又能創(chuàng)造相對獨(dú)立的生態(tài)而不直接影響內(nèi)地貨幣政策。

中國社會科學(xué)院學(xué)部委員,國家金融與發(fā)展實(shí)驗(yàn)室理事長李揚(yáng)則在演講中表示,我國應(yīng)在穩(wěn)定幣領(lǐng)域積極作為,推進(jìn)數(shù)字人民幣國際化,并利用香港發(fā)展人民幣穩(wěn)定幣,以提升人民幣的國際地位。

此前,國家金融與發(fā)展實(shí)驗(yàn)室副主任楊濤則在撰文中表示,短期內(nèi)我國穩(wěn)定幣探索應(yīng)聚焦于人民幣穩(wěn)定幣,盡快在全球法幣抵押型穩(wěn)定幣市場中占據(jù)一席之地,其儲備管理可對應(yīng)人民幣現(xiàn)金、債券或數(shù)字人民幣等高流動(dòng)性、低風(fēng)險(xiǎn)資產(chǎn)。

而在移動(dòng)支付網(wǎng)看來,中國香港立法不排除人民幣穩(wěn)定幣,離岸人民幣穩(wěn)定幣或成為可能并助力人民幣國際化,但兩者并不存在直接關(guān)系。“人民幣穩(wěn)定幣”是香港發(fā)牌之后可以考慮的方向,但不應(yīng)該成為中國內(nèi)地討論的重點(diǎn)和方向。

移動(dòng)支付網(wǎng)認(rèn)為,內(nèi)地仍然應(yīng)該堅(jiān)持“數(shù)字人民幣”的試點(diǎn)和推進(jìn),并加快多邊央行數(shù)字貨幣橋以及數(shù)字人民幣跨境支付的應(yīng)用落地。

目前,穩(wěn)定幣的應(yīng)用場景主要聚焦于跨境貿(mào)易,這與“貨幣橋”以及數(shù)字人民幣在跨境支付方面的應(yīng)用有所重疊,因此香港與內(nèi)地分開探索并形成一定的借鑒互補(bǔ)是最合適的路徑。

保持內(nèi)地在央行數(shù)字貨幣研發(fā)推進(jìn)上的領(lǐng)先地位,也保持香港在穩(wěn)定幣監(jiān)管體系與創(chuàng)新發(fā)展上的先發(fā)優(yōu)勢,在技術(shù)和互聯(lián)互通上研究數(shù)字人民幣與穩(wěn)定幣的協(xié)同發(fā)展。一方面加快數(shù)字人民幣的交易結(jié)算體系建設(shè),另一方面積極探索人民幣穩(wěn)定幣在離岸體系的發(fā)展,使兩者協(xié)同發(fā)力、雙軌并進(jìn)。

<strike id="ykeqq"></strike>

<fieldset id="ykeqq"></fieldset>