來源:Glassnode;編譯:AIMan@喜來順財經(jīng)

隨著全球貿(mào)易關(guān)系的持續(xù)重組,宏觀經(jīng)濟(jì)環(huán)境依然充滿不確定性。這種不確定性加劇了美國國債市場和股票市場的波動性。

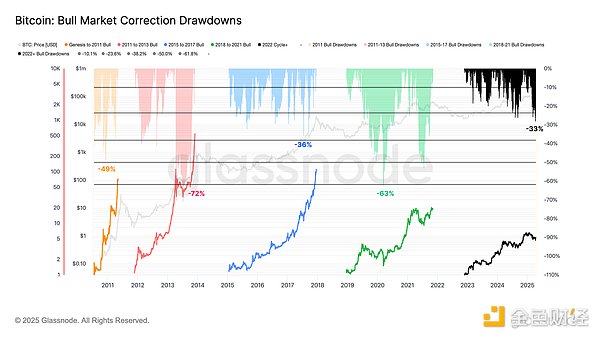

面對嚴(yán)峻的經(jīng)濟(jì)形勢,比特幣創(chuàng)下了本周期以來的最大跌幅。盡管如此,這仍在牛市期間以往回調(diào)的典型范圍內(nèi)。此外,本周期的中值跌幅仍比以往低一個數(shù)量級,凸顯出其需求狀況更具韌性。

整個數(shù)字資產(chǎn)生態(tài)系統(tǒng)的流動性持續(xù)收緊,體現(xiàn)為資本流入下降和穩(wěn)定幣增長停滯。

投資者承受著巨大的壓力,目前面臨著有史以來最大的未實現(xiàn)損失。然而,這些損失主要集中在新入市的投資者身上,而長期持有者則普遍保持盈利。

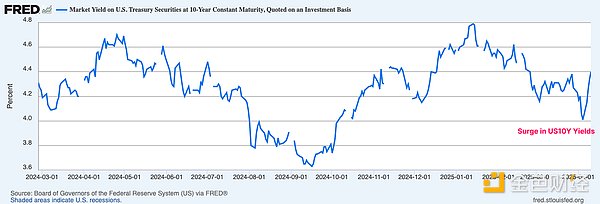

宏觀經(jīng)濟(jì)格局彌漫著巨大的不確定性,特朗普政府正試圖顛覆和重組全球貿(mào)易關(guān)系的現(xiàn)狀。目前,美國國債是金融體系的抵押品和基礎(chǔ),而10年期美國國債被視為基準(zhǔn)無風(fēng)險利率。

政府的一個關(guān)鍵目標(biāo)是降低10年期美國國債收益率,并在今年頭幾個月取得了初步成效,隨著市場普遍拋售,收益率降至3.7%。然而,這一目標(biāo)只是曇花一現(xiàn),收益率隨后飆升至4.5%,抹去了這一進(jìn)展,并在債券市場造成了巨大的波動。

資料來源:FRED

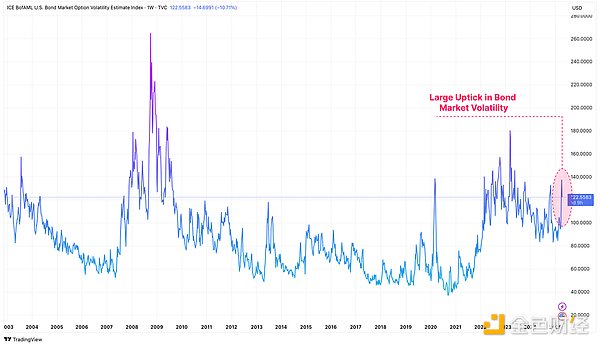

我們可以通過MOVE指數(shù)來量化債券市場的無序行為。該指標(biāo)是衡量債券市場壓力和波動性的關(guān)鍵指標(biāo),它基于美國國債市場基于不同期限期權(quán)價格的隱含30天波動率得出。

按照這一標(biāo)準(zhǔn)衡量,美國國債的波動性大幅上升,凸顯了債券市場投資者的極端不確定性和恐慌程度。

資料來源:Tradingview

我們還可以使用波動率指數(shù) (VIX) 來衡量美國股市的動蕩程度,該指數(shù)衡量市場對美國股市 30 天波動率的預(yù)期。債券市場的波動性也顯著地體現(xiàn)在股市中,VIX 目前記錄的波動率值與 2020 年新冠危機(jī)、2008 年全球金融危機(jī)和 2001 年互聯(lián)網(wǎng)泡沫時期的波動率值相似。

金融體系基礎(chǔ)抵押品的波動往往會導(dǎo)致投資者資本回撤,流動性狀況收緊。鑒于比特幣和數(shù)字資產(chǎn)是對流動性最敏感的工具之一,它們自然會受到波動和風(fēng)險資產(chǎn)回撤的影響。

資料來源:FRED

在這場動蕩中,硬資產(chǎn)的表現(xiàn)依然令人印象深刻。隨著投資者紛紛涌向傳統(tǒng)的避險資產(chǎn),黃金價格持續(xù)飆升,創(chuàng)下3300美元的新高。比特幣最初與風(fēng)險資產(chǎn)一起被拋售至7.5萬美元,但此后收復(fù)了本周的漲幅,回升至8.5萬美元,目前自此次波動爆發(fā)以來一直持平。

隨著世界適應(yīng)不斷變化的貿(mào)易關(guān)系,黃金和比特幣作為全球中性儲備資產(chǎn)正日益占據(jù)中心地位。因此,可以說,黃金和比特幣在上周的走勢中表現(xiàn)出一個令人關(guān)注的信號。

雖然比特幣仍在 8.5 萬美元區(qū)域內(nèi)交易,令人印象深刻,但近幾個月來,這一領(lǐng)先的數(shù)字資產(chǎn)的波動性和回撤幅度仍然加劇。該資產(chǎn)創(chuàng)下了 2023-25 年周期以來的最大跌幅,最大回撤幅度較歷史最高價下跌了33%。

然而,此次下跌幅度仍在牛市期間以往回調(diào)的典型范圍內(nèi)。在上周等以往的宏觀經(jīng)濟(jì)事件中,比特幣通常會經(jīng)歷超過50%的拋售,這凸顯了現(xiàn)代投資者在不利環(huán)境下對該資產(chǎn)的情緒仍保持一定程度的穩(wěn)健。

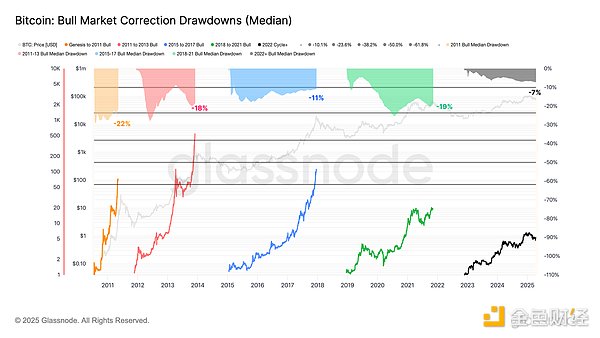

為了量化當(dāng)前周期的彈性,我們可以評估所有牛市結(jié)構(gòu)的滾動中值回撤情況。

2011年:-22%

2011-2013:-18%

2015-2018:-11%

2018-2021:-19%

2022年及以后:-7%

當(dāng)前周期的中位回撤幅度比以往所有情況都要小得多。自2023年以來,回撤幅度一直較小,且本質(zhì)上也更可控,這表明需求狀況更具韌性,并且許多比特幣投資者更愿意在市場動蕩期間繼續(xù)持有。

我們還可以評估宏觀不確定性如何影響比特幣的流動性狀況。

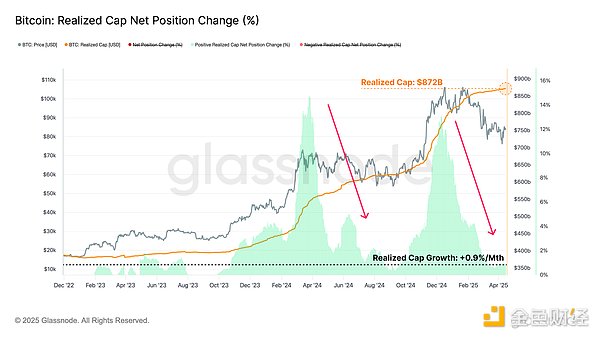

我們可以通過已實現(xiàn)市值指標(biāo)來衡量比特幣的內(nèi)部流動性,該指標(biāo)計算流入數(shù)字資產(chǎn)的資本累計凈流入量。已實現(xiàn)市值目前交易價格達(dá)到歷史最高值 8720 億美元,然而,資本增長率已壓縮至每月僅 +0.9%。

在極具挑戰(zhàn)性的市場環(huán)境下,令人印象深刻的是,流入該資產(chǎn)的資本仍保持正增長。鑒于新增資本流入該資產(chǎn)的速度正在放緩,這也表明投資者目前短期內(nèi)配置資本的意愿較低,這意味著避險情緒可能仍將是目前的默認(rèn)行為。

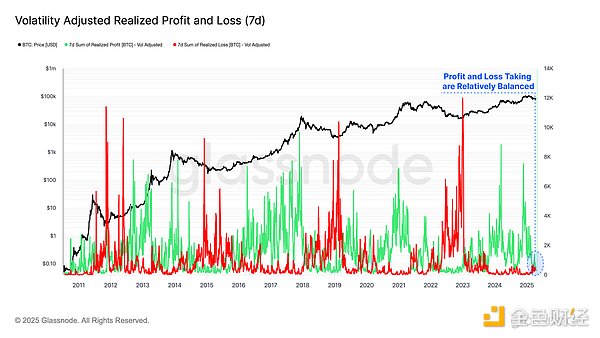

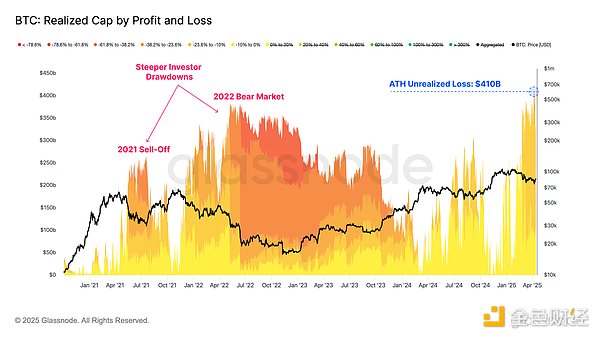

已實現(xiàn)利潤和損失指標(biāo)是已實現(xiàn)市值的輸入組成部分,使我們能夠衡量代幣的收購價格與其在鏈上使用時的價值之間的差異。

已實現(xiàn)利潤和損失指標(biāo)是已實現(xiàn)市值的輸入組成部分,使我們能夠衡量代幣的收購價格與其在鏈上使用時的價值之間的差異。

高于收購價格的代幣被認(rèn)為鎖定了已實現(xiàn)的利潤。

低于收購價格的代幣被視為鎖定已實現(xiàn)損失。

通過以BTC衡量已實現(xiàn)盈虧,我們可以將所有盈利和虧損事件與比特幣周期內(nèi)不斷擴(kuò)張的市值進(jìn)行標(biāo)準(zhǔn)化。在此,我們引入一個新的變量,并通過調(diào)整波動率(7天已實現(xiàn)波動率)對其進(jìn)行進(jìn)一步完善,有助于解釋比特幣在其16年歷史中隨著成熟而出現(xiàn)的收益遞減和增長率遞減現(xiàn)象。

目前,獲利和虧損活動相對平衡,這導(dǎo)致了前面提到的相對中性的資本流入率。可以說,這反映了當(dāng)前價格區(qū)間內(nèi)投資者活動的飽和,并且通常會在市場試圖尋找新的平衡點時,先行進(jìn)入一段盤整期。

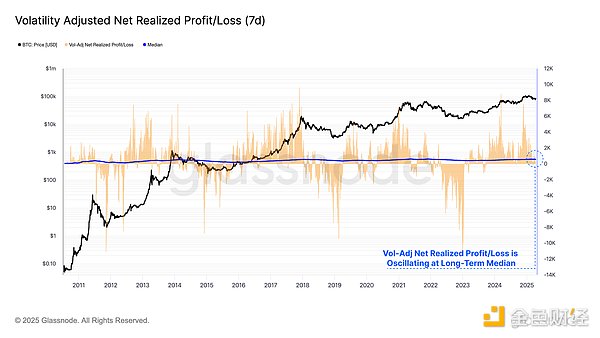

通過計算已實現(xiàn)利潤與已實現(xiàn)虧損之間的差額,我們可以得出凈已實現(xiàn)利潤/虧損指標(biāo)。該指標(biāo)衡量了流入/流出網(wǎng)絡(luò)的價值方向主導(dǎo)性。

利用波動性調(diào)整后的凈實現(xiàn)利潤/虧損指標(biāo),我們可以將其與累計中位數(shù)進(jìn)行比較,以區(qū)分兩種市場機(jī)制。

價值持續(xù)高于中位數(shù)通常預(yù)示著牛市和凈資本流入。

持續(xù)低于累計中位數(shù)的價值通常被視為熊市,比特幣將經(jīng)歷凈資本外流。

市場通常會將投資者逼到極致痛苦的邊緣,通常在牛熊周期的轉(zhuǎn)折點達(dá)到頂峰。我們可以看到,波動率調(diào)整后的凈已實現(xiàn)盈虧在其長期中值附近波動,充當(dāng)著均值回歸工具的作用。

該指標(biāo)現(xiàn)已重置回其中性中值,表明比特幣市場目前正處于關(guān)鍵的決策點,并為多頭在當(dāng)前價格區(qū)間重新建立支撐位劃定了界限。

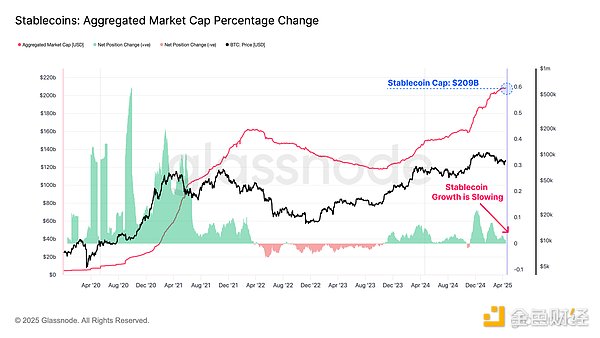

穩(wěn)定幣已成為數(shù)字資產(chǎn)生態(tài)系統(tǒng)中的基礎(chǔ)資產(chǎn)類別,在中心化和去中心化交易平臺中充當(dāng)報價資產(chǎn)。通過穩(wěn)定幣的視角評估流動性,為我們的分析提供了新的維度,讓我們能夠更全面地了解數(shù)字資產(chǎn)的流動性狀況。

穩(wěn)定幣供應(yīng)量的增長依然保持正增長,但近幾周有所放緩。這進(jìn)一步表明,更廣泛的數(shù)字資產(chǎn)流動性正在萎縮,其表現(xiàn)體現(xiàn)在對數(shù)字原生美元的需求減弱。

在持續(xù)的市場動蕩中,評估比特幣投資者目前持有的未實現(xiàn)損失規(guī)模非常重要。

在衡量市場持有的未實現(xiàn)損失時,我們注意到,在市場下跌至7.5萬美元期間,未實現(xiàn)損失已達(dá)到4100億美元的新高。當(dāng)我們檢查未實現(xiàn)損失的構(gòu)成時,我們可以看到大多數(shù)投資者持有的回撤高達(dá)-23.6%。

與2021年5月的拋售和2022年的熊市相比,未實現(xiàn)損失總額更大。然而,值得注意的是,就個人投資者而言,市場經(jīng)歷了更劇烈的下跌,分別高達(dá)-61.8%和-78.6%。

雖然總未實現(xiàn)損失較大(鑒于比特幣如今是一項更大的資產(chǎn)),但與之前的熊市時期相比,個人投資者如今面臨的挑戰(zhàn)較小。

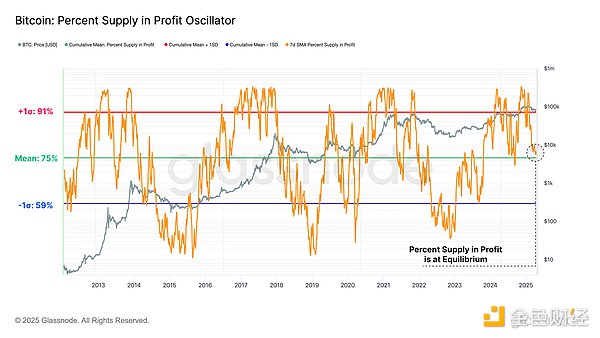

盡管持有的未實現(xiàn)虧損創(chuàng)歷史新高,但流通供應(yīng)中盈利倉位的比例仍然高達(dá)75%。這表明,大多數(shù)虧損投資者都是在頂部形態(tài)出現(xiàn)后的新買家。

值得注意的是,盈利的供應(yīng)百分比正在接近其長期平均值。從歷史上看,這是在絕大多數(shù)加密貨幣陷入虧損之前需要守護(hù)的關(guān)鍵區(qū)域,也是牛市和熊市結(jié)構(gòu)之間的關(guān)鍵門檻。

牛市的典型特征是盈利供應(yīng)高于其長期平均值,并且通常會在整個市場中找到這一水平的支撐。

從歷史上看,熊市通常伴隨著低于長期均值的深度和持續(xù)期,而這一水平的頻繁下跌則證實了盈利能力的下降。

與凈實現(xiàn)利潤/虧損指標(biāo)類似,如果能夠守住,長期平均區(qū)間的反彈將是一個積極的觀察結(jié)果。

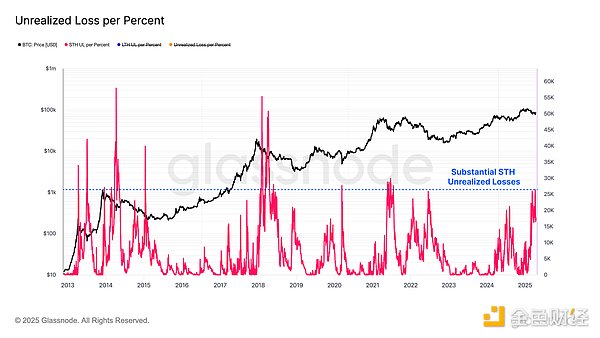

隨著市場持續(xù)萎縮,未實現(xiàn)損失的絕對規(guī)模預(yù)計會增加是合理的。為了解釋這一現(xiàn)象,并對不同幅度的回撤進(jìn)行標(biāo)準(zhǔn)化,我們引入了一個新的指標(biāo)變量:每百分比回撤的未實現(xiàn)損失,該指標(biāo)表示以比特幣計算的損失相對于歷史最高點的百分比跌幅。

將此指標(biāo)應(yīng)用于短期持有者群體表明,經(jīng)過縮減深度調(diào)整后,他們的未實現(xiàn)損失已經(jīng)相當(dāng)可觀,與之前熊市開始時的水平相當(dāng)。

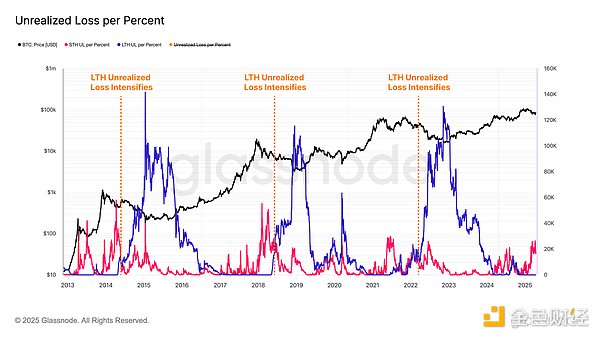

盡管如此,當(dāng)前的未實現(xiàn)損失主要集中在新投資者身上,而長期持有者仍然處于單邊盈利的狀態(tài)。然而,一個重要的細(xì)微差別正在顯現(xiàn):隨著近期的頂級買家逐漸成為長期持有者,這類群體的未實現(xiàn)損失水平可能會上升。

從歷史上看,長期持有者未實現(xiàn)損失的大幅擴(kuò)大,往往標(biāo)志著熊市狀況的確認(rèn),盡管在市場見頂之后會有所延遲。截至目前,尚無明確證據(jù)表明這種格局轉(zhuǎn)變正在發(fā)生。

宏觀經(jīng)濟(jì)格局依然充滿不確定性,全球貿(mào)易格局持續(xù)變化,導(dǎo)致美國國債和股票市場大幅波動。值得注意的是,比特幣和黃金的表現(xiàn)尤其強(qiáng)勁,尤其是在這一充滿挑戰(zhàn)的時期。在金融體系的基礎(chǔ)進(jìn)入轉(zhuǎn)型和變革時期之際,這或許是一個令人振奮的信號。

盡管比特幣擁有令人矚目的韌性,但它也未能免受全球市場劇烈波動的影響,創(chuàng)下了2023-2025年周期以來的最大跌幅。這極大地影響了新晉市場參與者,他們目前承擔(dān)了市場損失的大部分份額。然而,從個人投資者的角度來看,市場在之前的周期中經(jīng)歷了更為嚴(yán)重的下跌,尤其是在2021年5月和2022年的熊市期間。此外,成熟和長期投資者對持續(xù)的經(jīng)濟(jì)壓力依然泰然處之,幾乎處于單邊盈利的狀態(tài)。

<strike id="ykeqq"></strike>

<fieldset id="ykeqq"></fieldset>