作者:Stacy Muur 來源:substack 翻譯:善歐巴,喜來順財經(jīng)

過去 24 小時內(nèi)最大的新聞,莫過于 Berachain 主網(wǎng)即將于 2 月 6 日上線。這是否意味著我們終于迎來了一條能夠撼動以太坊和 Solana 霸主地位的新公鏈?

為什么 Berachain 的上線被稱為鏈上歷史上最受期待的事件之一?它是否會徹底改變流動性格局?他們的創(chuàng)新性 PoL(流動性共識機制),是否真的能在經(jīng)濟模型上帶來顛覆性變革?

讓我來分享我的觀點。?

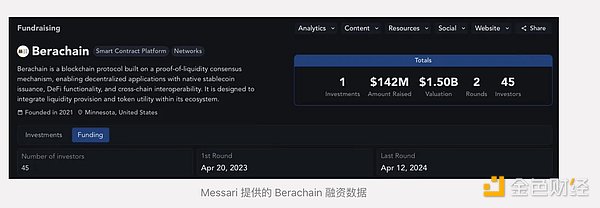

?融資總額:1.42 億美元(兩輪融資),估值 15 億美元。

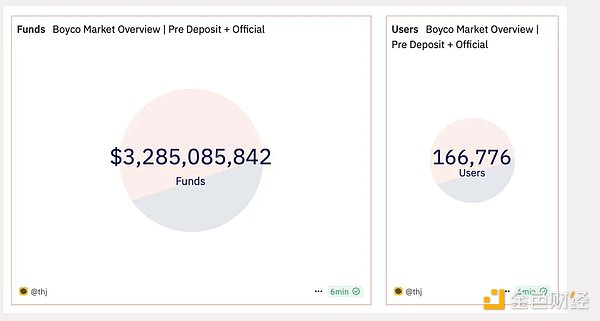

?主網(wǎng)上線前的流動性:33 億美元(數(shù)據(jù)來自 Boyco + 官方 Dune 數(shù)據(jù)),共計 16.6 萬個獨立錢包提供流動性。

?測試網(wǎng)數(shù)據(jù)(從 Bartio B2 啟動到 2024 年底):

?3180 萬個獨立地址

?5.13 億筆交易

?2.5M 個地址部署了 2.012 億個合約

即便僅考慮主網(wǎng)上線前的流動性,Berachain 進入市場時的 TVL(總鎖倉量) 也已經(jīng)超過了 ZKsync、Starknet、Linea 和 Blast。

在深入探討 Berachain 的潛力前,我們需要先了解其 Proof of Liquidity(PoL) 機制,這將是 Berachain 與現(xiàn)代 L1 比較的關(guān)鍵。

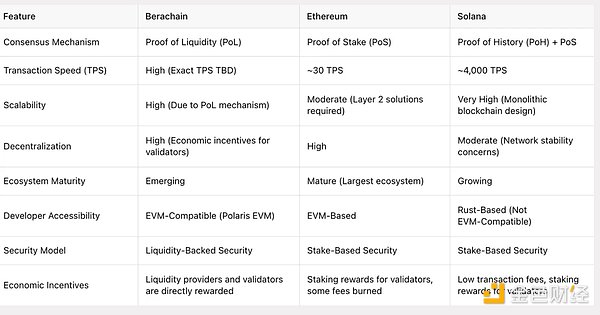

大多數(shù)區(qū)塊鏈(如 Ethereum、Solana)使用的是 PoS(權(quán)益證明),即驗證者通過質(zhì)押原生代幣來保障網(wǎng)絡(luò)安全。

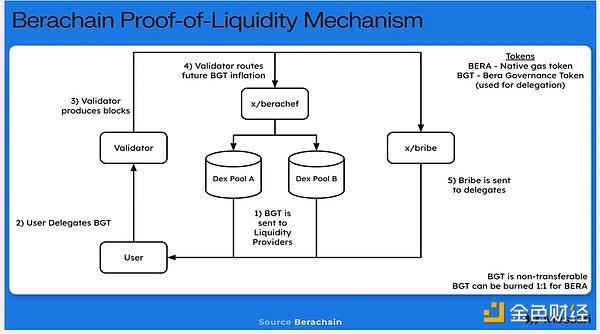

然而,Berachain 首創(chuàng)了 PoL(流動性共識) 模型,它將流動性提供直接融入網(wǎng)絡(luò)安全機制。在 PoL 機制 下,參與者將資產(chǎn)質(zhì)押進流動性池,這些質(zhì)押資產(chǎn)既保障網(wǎng)絡(luò)安全,又可用于去中心化交易和借貸。這種雙重功能 既提升了安全性,又確保了生態(tài)系統(tǒng)內(nèi)的流動性得到充分利用,形成更加高效且動態(tài)的金融環(huán)境。

換句話說,在 Berachain 的 PoL 體系中,流動性提供者、驗證者和普通用戶 都能通過經(jīng)濟激勵積極參與網(wǎng)絡(luò)。

這一模式與 Ethereum 的 PoS 形成鮮明對比,以太坊的交易費用大部分被銷毀或以無法直接惠及活躍參與者的方式分配。

Berachain 的代幣經(jīng)濟學(xué)圍繞三個核心代幣構(gòu)建:

BGT(Berachain治理代幣)

用于質(zhì)押和保護鏈的不可轉(zhuǎn)讓的治理代幣。

當用戶向選定的池提供流動性時,通過排放獲得收益。

確定如何將新的代幣發(fā)行分配到不同的流動性池,類似于 Curve 的 veTokenomics。

BERA (Berachain Gas 代幣)

用于支付網(wǎng)絡(luò)內(nèi)的交易費用。

通過不可逆地燃燒等量的 BGT創(chuàng)建,確保與網(wǎng)絡(luò)使用掛鉤的通貨緊縮機制。

HONEY (Berachain穩(wěn)定幣)

與 USDC 掛鉤,并用作 Berachain 的Bend 借貸協(xié)議中的主要借貸資產(chǎn)。

通過與 USDC 進行交換來鑄造貨幣,產(chǎn)生由區(qū)塊鏈收取的費用。

用戶將BGT委托給驗證者,驗證者決定哪些流動性池獲得排放獎勵。

這就產(chǎn)生了一個賄賂市場,其中 DeFi 項目激勵 BGT 持有者將排放導(dǎo)向他們的池。

池內(nèi)的流動性提供者 (LP) 獲得一定份額的 BGT 排放并積極參與治理。

隨著時間的推移,治理權(quán)被分配給 LP,從而強化了鏈的核心功能:DeFi。

BEX(Berachain Exchange):一種去中心化交易所(DEX),使用 BGT 獎勵流動性提供者,使激勵措施與 PoL 保持一致。

Berps(Berachain Perpetuals):使用 HONEY 作為主要抵押品和流動性代幣的永續(xù)合約交易平臺。

Bend(Berachain Lending):一種用戶可以借入和借出資產(chǎn)的借貸協(xié)議,以HONEY作為主要借貸資產(chǎn)。

優(yōu)點:

高 TVL 吸引力:該模型旨在盡早吸引高總鎖定價值 (TVL),因為 LP 受到激勵通過 BGT 排放提供流動性。

資本效率:與質(zhì)押代幣閑置的 PoS 鏈不同,Berachain 確保提供安全的資產(chǎn)在生態(tài)系統(tǒng)中保持流動性和可用性。

EVM 與 Cosmos 互操作性的兼容性:Berachain 的 Polaris EVM 確保以太坊兼容性,同時受益于 Cosmos 的跨鏈功能。

通貨緊縮 BERA 模型:不可逆的 BGT 到 BERA 銷毀機制提供了一種可持續(xù)的供應(yīng)控制方法。

缺點:

治理集中化風(fēng)險:由于 BGT 無法購買而必須通過排放獲得,治理權(quán)可能會集中在早期的大型 LP 中。

新協(xié)議的障礙:由于 Berachain 包含了核心 DeFi 協(xié)議(DEX、perps、借貸),因此可能會失去推出新協(xié)議的動力。

缺乏主動資本流動:該模式吸引了被動的 LP 資本,但可能難以在排放之外產(chǎn)生可觀的收入,這反映了 Curve 的低效率。

Berachain 的代幣經(jīng)濟學(xué)是一個經(jīng)過深思熟慮的系統(tǒng),它將流動性供應(yīng)與網(wǎng)絡(luò)安全直接聯(lián)系起來。雖然其PoL 模型有效地吸引了流動性,但其長期可持續(xù)性取決于治理分布、協(xié)議多樣性和可擴展性的改進。

如果 Berachain 成功擴展并在其既定協(xié)議之外培育出一個充滿活力的生態(tài)系統(tǒng),它就有可能挑戰(zhàn)主導(dǎo)的 Layer-1 和 Layer-2 解決方案。

<strike id="ykeqq"></strike>

<fieldset id="ykeqq"></fieldset>